こんにちは、Q太郎です。

加工貿易立国において、通貨を安値に維持しつづけることは、輸出産業の競争力を維持し続けることになるので、通貨切り上げに対しぎりぎりまで抵抗致します。

目 次

アメリカがベトナムを「 為替操作国 」に認定

2020年12月16日の日経新聞に興味深い記事を見つけました。

出典:日本経済新聞

上記記事の内容とまとめると以下の通りです。

- ベトナムはアメリカが為替操作国と認定する3つの条件を全てみたした。①対米貿易黒字、②経常黒字、③為替市場への継続的な介入

- 制裁関税や通商代表が為替調査を開始するなど、アメリカの圧力が強まる

- アメリカへの輸出増加の背景は、安価な労働力を求めて中国から生産拠点が移転

- コロナの早期封じ込め

- 実質実効為替レートでみると、過去10年で23%上昇しているのが適正。

為替操作国とは意図的に輸出相手国(ドル)を買い、自国通貨(ドン)を売り、自国通貨を安値に操作する国ことです。

制裁関税とは上記ような為替操作国から輸出される商品に関税を高くすることで、自国の産業守ることです。

為替実行レートとは輸出や物価水準を加味して、通貨の実力を算出し直したレートです。

積みあがる外貨とそれが生み出す資産インフレ

前述の為替操作は過剰流動性を助長し、それが必ず株高や地価上昇などの資産インフレを引き起こします。

過剰流動性とは市中にお金がジャブジャブに溢れかえることです。

加工貿易立国において発生する、過剰流動性と資産インフレの関係について、例を用いて簡単にご説明致します。

- 材料がベトナムに持ち込まれます。

- ベトナム人の安価な労働力で加工します。

- 加工された商品をアメリカに輸出します。

- アメリカからドルで支払いを受けます。

- 会社は従業員の給料の支払いの為、中央銀行でドルからドンに交換します。

- 交換されたドンで従業員に給料を支払います。

- 従業員は給料から生活費を除き、残りを資産、例えば株や不動産、車等に投じます。

前述のNo.4でドルからドンへの交換する際に、例えば通貨安に据え置けば1ドルを中央銀行に持っていけば10ドンもらえるとしましょう、これが反対にドンの切り上げ、つまり通貨高になれば、1ドルを中央銀行に持ち込んでも、7ドンや6ドンにしか交換できなくなります。

輸出会社は通貨安のほうが、ドルをたくさんのドンに交換できる為、通貨安ができるだけ継続することを希望し、それが継続的輸出の増加につながります。以下が貿易輸出額推移のグラフになります。

出典:世界経済のネタ帳

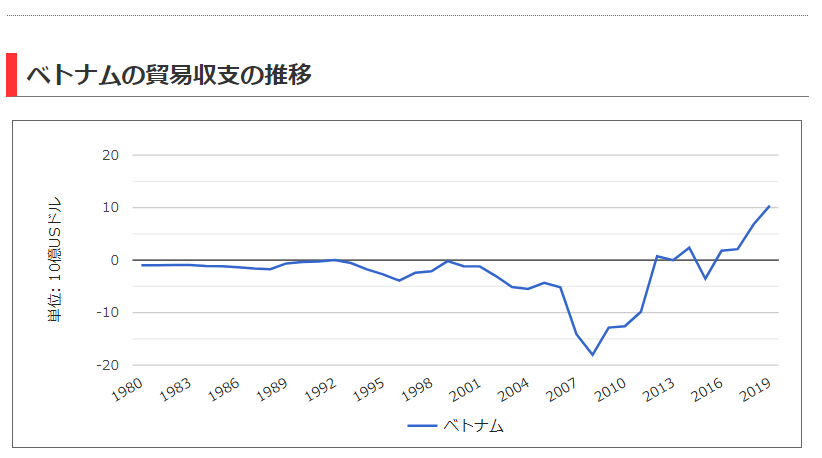

輸出があれば輸入もありますので、貿易収支:輸出-輸入=黒字OR赤字なのかを表したグラフが下記になります。

出典:世界経済のネタ帳

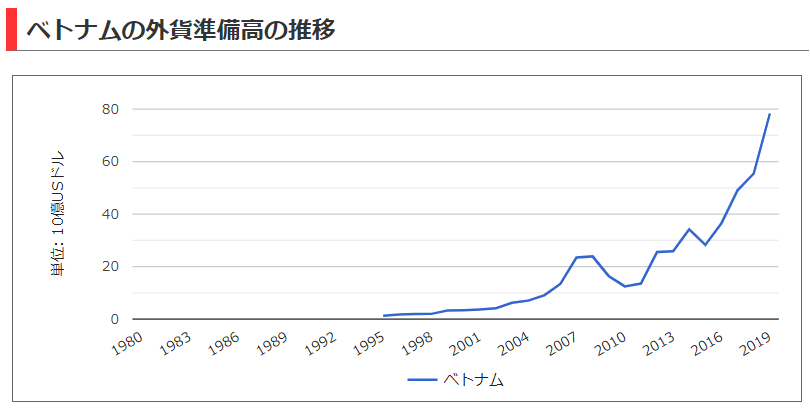

2016年当たりから確実に黒字額が増加しつつあるのが分かります。そうなれば、外貨準備高の上昇は避けては通れません。以下外貨準備高グラフ。

出典:世界経済のネタ帳

2016年以降、急激に外貨準備高が増加しております。これは加工貿易立国がいよいよその経済成長のギアを上げだしたことを示唆します、そしてそれは株のような資産を押し上げます。

下記はベトナム株の代表的な指数ベトナムVN指数です、16年以降急激に上昇トレンドに入っていることが分かります。

出典:SBI証券

通貨の切り上げは避けては通れません

本来であれば、輸出額や物価を加味して計算される為替実行レートに合わせて通貨を切り上げていけばよいのですが、通貨を安値に据え置けば国の金庫にどんどん外貨が積みあがるので、分かっていてもなかなか実行できません。

日本ではみなさんもご存じの通り、1971年に固定相場1ドル=360円から16.88%の切り上げになり、1ドル=308円になりました、その後変動相場制に移行して以来円高(通貨切り上げ)の流れはとまらず、2011年には1ドル=70円台後半に達するまで円高に振れました。

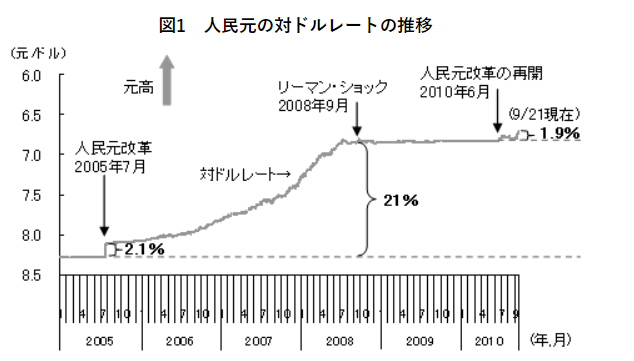

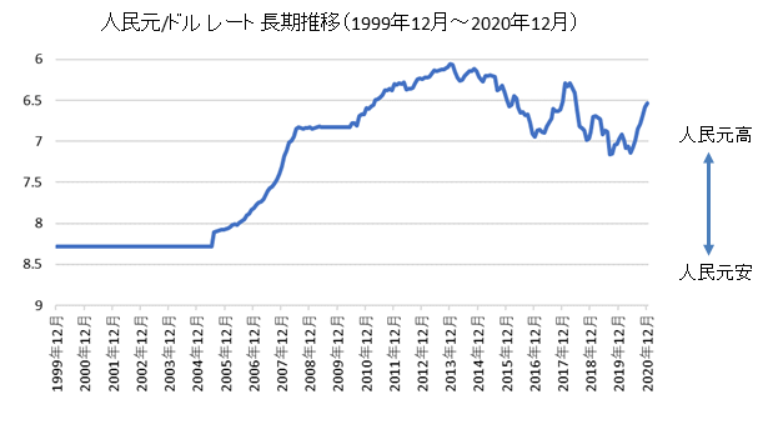

最近ではお隣の経済発展が著しかった中国でも、貿易黒字による過剰流動性は避けては通れず、2005年に通貨の切り上げを実施しました。

出典:独立行政法人

しかし中国は日本の急激な通貨切り上げによる輸出企業への大打撃をよく学んでいた為、通貨の切り上げ幅を2%と非常に小さな割合からスタートし、輸出企業への影響を緩和させました。その後輸出企業はコスト削減と合理化により、通貨切り上げに対応できる体質変化を進めていくことになりました。

出典:ファイナンシャルスター

ベトナムは日本、そして中国の通貨切り上げの対応について十分学習し、自国の通貨政策に反映させてくる公算です。

また政治的側面からみると、アメリカにとって南シナ海で示威的な行動を続ける中国への対抗上、ベトナムは有力な軍事的パートナーであり、経済政策にも少なからず影響を及ぼすと考えられます。

歴史上、アメリカと中国の2つの大国を相手に戦争やってのけた事実を忘れるべきではなく、大国相手にしたたかに「 漁夫の利 」を掴みとると考えるべきです。

出典:Investing.com

過去20年一様にドル高ドン安傾向が続いておりましたが、2020年はドル安ドン高トレンドになりました( グラフ中黄色線 )。

これは中央銀行のドル買いドン売りの為替介入とコロナ禍の金融緩和で溢れかえった資金が株や不動産、国債の購入などを通じてドン買いドル売りの資金の流れとしてせめぎあい、後者が勝利したものと推測いたします、2020年がドン高トレンド元年と分かるには、もう数年の時が必要です。

通貨切り上げ後の注目のセクターは?

通貨切り上げにより、輸出企業は少なからからず影響を受けることは避けられないと思います、ではそのような場合にどのセクターに注目すべきか、やはり内需の消費関連セクターになると考えます。

1月6日の日経新聞に象徴的な2つの記事を見つけました。

出典:日経新聞

1つ目はベトナムに日本風の温泉リゾート施設が開園され、人気を集めており週末は予約が必要な程、混雑しているとの記載でした。

また平日の入浴料が日本円で4,600円(大人1人)です、昼の昼食代が概ね200円(1食)であることを考えるとランチ23回分に相当します。我々日本人のイメージでは1食1000円のランチ×23回=23,000円のスーパー銭湯に惜しげもなくお金を投じているイメージです。

ベトナムは一人当たりのGDPが漸く3,000ドルを突破し、今後個人消費が爆発するフェーズに入ったことを象徴する記事でした。

もう一つの記事は一足先に経済成長を達成した中国についての記事です。

出典:日経新聞

ユニ・チャームは今後中国での投資戦略を変更し、売上の4割を占める紙おむつなどの「 ベビーケア事業 」を縮小し、以下3つの事業に注力していくことが書かれておりました。

- フェミニンケア事業 : 女性向け生理用品

- ヘルスケア事業 : 介護用パンツ

- ペットケア事業 : ペットフードなど

背景にあるのは、1当たりのGDPが3,000ドルを超えると需要が爆発すると言われている紙おむつ市場で順調にビジネスを拡大させてきたが、中国メーカーが品質を高めて価格競争が激化、出生率の低下もあり、もはや紙おむつは利益が確保できるビジネスではないことが書かれていました。

また中国の1人当たりのGDPは既に10,000ドル前後まで高騰しており、機能をアピールし単価を高くしても売り上げを拡大できる市場として、生理用品市場を有望と判断しているようです。

これは中国の市場が、消費爆発のフェーズを過ぎており、今後は競争激化による整理淘汰のフェーズに入っていることを示唆した記事です。このようなフェーズではどの会社が生き残り、投資先としてどの企業が有望かを見極めることは簡単ではありません。

ベトナム株投資の方が、中国の経済成長時の投資経験を生かせる市場として、勝ち続けることが可能ではないかと考えます。

それではまた、対酒当歌人生幾何。

コメント