こんにちはQ太郎です。

以前ベトナム株高配当投資を教えてあげた友人からベトナム株投資について興味をもっている方がいるそうでとあるカフェでお会いすることになりました。

その方は小売り業の仕事に従事しておりますが、昨今のコロナ禍により会社の業績は悪化、ボーナスも入社以来の最低水準まで落ち込み、将来に不安を感じているそうです。

現在は米国のインデックスへ連動する投資信託へ積み立て投資をしているそうですが、もっと早く資産形成がしたく、私のところを尋ねてきたようです。

その方は私にベトナム株投資でいくら資産が増えたのか、担当直入に質問されたので、次のようにお答えしました。

2020年5月から920万円でスタートしたベトナム株投資の含み益は次の通りです。

最初の入金後は1円も入金せず、運用のみで含み資産682万円です。(2021年9月24日現在)

その方の投資における希望は単純明快でした、その希望は次の通りです。

- 初心者でも手堅く儲けられること

- 最速で資産が増加すること

- インカムゲインではなく、キャピタルゲイン希望

高配当(インカムゲイン)ブームのこのご時世に、キャピタルゲインを目指す意図をうかがうと配当金に対する課税を避けることと、配当よりもグングン株価が上昇する方が好みとのことです。

目 次

初心者が選ぶべきベトナム株投資のセクター5選

師曰く「 新興国株投資において、もっとも重要なことは忍耐です 」

新興国株(ベトナム株)投資は、「 忍耐 」さえあれば誰でも成功できる再現性のある投資なのだ。

新興国株、ベトナム株投資において最も重要な資質は「 ガマン=忍耐 」です、それは我が師匠の邱先生が私に教えてくださった最初の教えでした。

それ以外の銘柄選定の能力や、経済情勢を見極めて投資銘柄を組み換えるなどの能力は、成功するための条件としては、10%にも満たないのです、1にも2にも「 ガマン 」が勝負を分けることになります。

ガマン、ガマン、ガマン

ベトナム株投資初心者におススメするセクター5選

- 銀行セクター

- 不動産セクター

- 素材セクター

- 証券会社セクター

- 自分の興味があるセクター

銀行株、それは銘柄選択にミスが少ないセクター

銀行のビジネスモデルは簡単に説明すると、預金者から預かったお金を、預金者に払う金利より高い金利で企業に貸し出し、その差額が利益となるビジネスモデルです、従ってどの銀行もやっていること、その金利はたいして差はありません、結果どの銘柄を買っても大差はありません。

つまり銀行株は経済が成長フェーズに入った国においては、黙っていても企業の資金需要が旺盛な為、労せずして高い利益と成長を達成できるのです。

また銀行は様々な業種に資金提供をしている為、それ自体がリスク分散効果を生み、特定の市場が暴落しても連れ安になることは少ないセクターです。

一方で1年で株価が3倍、4倍になることは期待できません。

2021年第二Qでも銀行セクターは好業績の見込みです、以下の記事は1例にすぎませんが、年前半は銀行セクターが強いことが伺えます。

出典:VIETKABU

注意が必要な外国人購入可能株数、その事前確認の仕方

銀行など国の基幹産業について、その会社の株数について外国人が保有できる株数の制限があります、以下は外国人にたいする株式の保有制限です。

- 国の基幹産業 : 30%

- 上記以外企業 : 49%

- 店頭取引企業 : 30%

銀行は国の基幹産業の為、30%に抑えられております、従って購入に際しては、必ず外国人が購入できる株数があるかどうかの確認が必要です。

2021年上期は銀行株が伸長

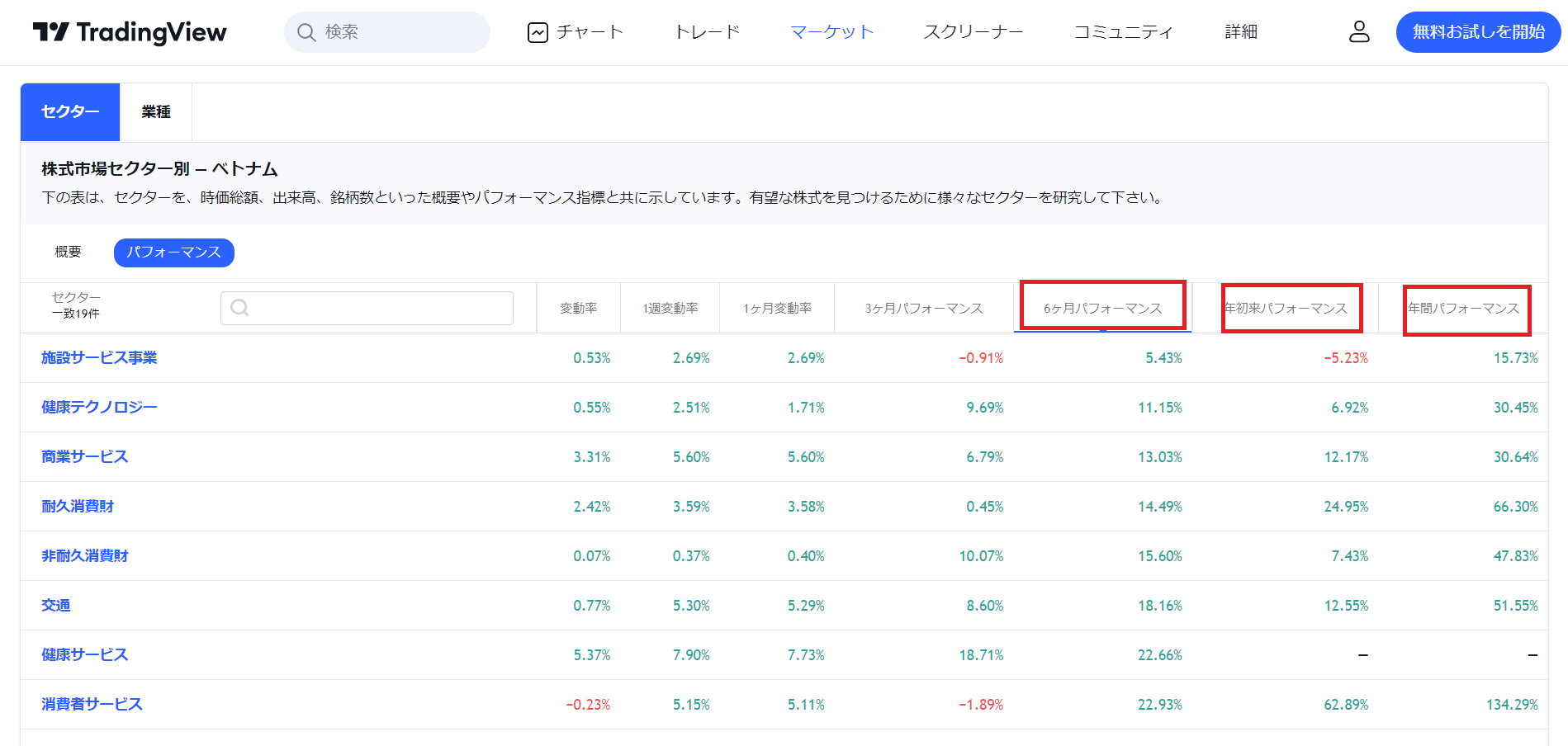

TradingViewを使えば、簡単にセクター別のパフォーマンスを知ることができます。

出典:TradingView

金融セクターは半年、年初来、過去1年のパフォーマンスが以下の通りです。

- 半年 : 46.68%

- 年初来 : 41.44%

- 過去1年 : 113.97%

時価総額も大きい銀行株はまさに2021年の上期をけん引していたセクターです。

2021年年初の株価を50%以上上昇を見せている銘柄が多数現れました、代表的な銘柄を以下ご紹介します。

STB サコムバンク

出典:SBI証券

TCB テクノロジカルコマーシャルバンク

出典:SBI証券

ACB アジアコマーシャルバンク

出典:SBI証券

これだけ暴騰銘柄が多いセクターでは、外れ銘柄を引くことが難しいかもしれません。

銀行セクター おススメ銘柄3選

- MBB : ミリタリー商業銀行

- TCB : テクノロジカルコマーシャルバンク

- CTG : ベトインバンク

注意したいのは、現在コロナ変異株のデルタ株の拡大により、各行貸し倒れ引き当金を積み増していることが、年後半の業績に影響してくることが懸念されます。

出典:VIETKABU

この数ヶ月は調整局面を迎えると思いますが、3から5年の中長期では絶好の買い場になると思います。

不動産銘柄は成長株投資(キャピタルゲイン)の本命

高度経済成長期の日本や2000年代から2015年ごろの中国は、加工貿易取引により外貨がどんどん積みあがり、同じようにその外貨を上回る勢いで国内通貨の過剰流動性(国内にお金がじゃぶじゃぶに溢れかえること)が高まります。

時代が違えども、そのお金は間違いなく不動産に流れこみます、有史以来人類は土地の奪いあいに明け暮れてきた事実から考えると、至極当たり前の流れです。

ベトナムの不動産価格はコロナ禍で底堅い

世界中の不動産情報について発信しているGlobalPropertyGuideではベトナムの不動産市場はコロナ禍においても底堅いことを報じております。

出典: GlobalPropertyGuide

世界的な情報メディアFobesでも今年の4月5日の記事で、ベトナムの不動産市場の強気の見通しについて報じております。

出典:Forbes

暴騰したらその勢いは凄まじい不動産株

昨年5月に購入し1年3ヶ月経過したPDRファットダット不動産は4倍弱まで上昇中です、実際はこの2倍の株数をもっておりましたが、ダブルバガーを達成した為、その時に半分利確しました。

出典:SBI証券

黄色が購入額、緑が現在の資産額、青が含み益です、昨年私のポートフォリオを牽引した昇龍銘柄です。

当たれば3倍、4倍の株価上昇が当たり前の不動産セクターは今後も楽しみなセクターです。

不動産セクターおススメ3銘柄

- VHM : ビンホームズ

- KDH : カディエンハウス

- NTL : トェリム不動産開発

因みに、7月30日に暴騰が始まったNTLは8月6日現在の株価は以下の通りです。

出典:SBI証券

素材セクター鉄鋼株はテッパン銘柄

使用用途の裾野が広い鉄は経済成長過程で最も恩恵を受けるセクターです、まさに「 鉄は国家なり 」。

2021年上期の鉄鋼の輸出は爆増

今年1月にHANOITIMESではコロナ禍が鉄鋼業界に与える影響は限定的な為、中国、タイ、EUにおいて市場シェアを伸ばす予測が報じられておりました。

出典:HANOITIMES

いつも有益な情報を提供されるVIETKABUに2021年1月から6月の鉄鋼輸出量が大幅増加していることが報じられております。

出典:VIETKABU

またこの記事では下半期も以下の要因を理由に輸出の大幅な増加予測を伝えております。

- 欧州、北米の需要が高水準で継続

- 欧州委員会が6月に終了した鉄鋼製品に対するセーフガード措置を3年延長

これから購入してもその恩恵を受けられる鉄鋼株

私もこの鉄鋼セクターの躍進の恩恵に預かろうと5月末にHPGホアファットグループを購入しました。

その内容については2021年5月31日の記事に書いておりますので、ご参考にしてください。

素材株、おススメ銘柄3選

- HPG : ホアファットグループ

- HSG : ホアセングループ

- PLC : ペトロリメックスペトロケミカル

HPG、HSGは鉄鋼大手の株です、PLCはアスファルトの会社で、最近の株価の動きに暴騰の息遣いを感じますので、推奨銘柄として3番目にご紹介いたしました。

PLCの未来について過去の記事で書いておりますので、ご参考にしてください。

株式投資が盛んになれば、証券会社株に追い風が吹く

日本でもバブル経済のころは、証券マンが肩で風を切っていた話を師から聞かされておりましたので、2000年代の中国株投資では、証券会社株で儲けさせていただきました。

ベトナム人個人投資家の口座開設数が爆増

次の記事では2021年1月から6月に証券市場に大量の資金が流入していることと、ベトナム人投資家の口座開設数の増加が止まらないことが報じられております。

出典:VIETKABU

この記事では以下の内容が報じられておりました。

- 2021年1~6月期に証券市場を通じた資金調達が前年同期比+65%の約8500億円となった。

- 6月末の市場全体の時価総額は前年末比で+29.2%増、国内総生産(GDP)を8.7%上回った。

- 1~6月の国内個人投資家口座開設数は62万0683口座となり、昨年通年を58%上回った。

これだけ爆増する個人投資家が津波のように株の売り買いを繰り返したら、証券会社の手数料ビジネスは予想を超える利益を生み出すのでは予想します。

原材料高騰のトレンドに影響されない証券会社株

2021年の大きなトレンドは資源高による原価アップです、このトレンドは既に製造業を直撃しております、次の記事は資源高の影響について書いた記事です。

原料高が5バガー株の上昇を止める、株の仕込み時期は10月初旬

証券会社は手数料ビジネスの為、システムの維持費や人件費はありますが、原材料高騰の影響はほとんど無い為、年後半の業績に期待が膨らみます。

証券株、おススメ銘柄3選

- SSI : サイゴン証券

- SHS : サイゴンハノイ証券

- FTS : FPT証券

身近セクター

投資は資産が増える、増えないだけで判断しがちですが、本当は自分の身近ににある日頃から慣れ親しんだものへの考察こそその銘柄を判断する上で、貴重なユーザー目線での判断になります。

身近な業種程、興味が湧いてくる

自分が興味のある身近な業種であれば、更に詳細な情報を得ようと英文のHPですら読み込むことに抵抗を感じることは少ないでしょう。

それに身近な業種であれば、提供している商品やサービスの良し悪しも適切に判断可能です。

今回面談をした方は、仕事はデパートでのジュエリー販売をしているそうです、そこで私は推奨銘柄として、以下の消費関連銘柄を推奨しました。

- PNJ : フューアンジュエリー

- MSN : マサングループ

- FRT : FRTデジタルリテール

一足先にワクチン接種が進む、中国、アメリカでは既にリベンジ消費が活況を呈しております、ベトナムもいずれ次の記事のようなリベンジ消費が始まるのであれば、今の調整局面が絶好の買い場になる公算です。

出典:日本経済新聞

出典:日本経済新聞

まとめ

今回ご紹介した5つのセクターは、年後半も力強く成長が期待できると考えておりますが、コロナデルタ株の再拡大により、一時的には業績、株価が調整することもあります。

しかし基本は新興国の経済成長に比例して成長できるセクターであり銘柄です。

またおススメ銘柄の1番目と2番目は、直近の業績が好調で、手堅い成長を見込んだ比較的大手の銘柄選定です、一方3番目の銘柄は、少しボラティリティーのある中小型株です。

名著「 ウォール街のランダムウォーク 」の中に私の好きな一節があります、

「 市場には価格形成における非効率性はあり得るし、それが一定期間続くこともあります、しかし遅かれ早かれ、金融の重力の法則が働いて本当の価値が実現することになる。 」

コロナ感染再拡大は、好業績下の株価低迷のような「 非効率性 」な歪みを生むかもしれません。

しかしこれをチャンスととらえ買い向かい「ガマン」を続ける者が堅実な勝利を得る投資家です。

きっと来年の今頃にはこの方も資産と笑顔で溢れかえっていることでしょう。

それではまた、対酒当歌人生幾何。

コメント