こんにちは、Q太郎です。

今年は原材料の価格高騰により、多くのセクターで業績への影響が懸念されます。北米の豪雪による停電と工場稼働停止、それによるナイロン粗原料供給不安による価格高騰。またスエズ運河でのコンテナ船の座礁による物流混乱など、原価高騰を連想させるニュースが散見されます。

このような時代は原材料を使い製品をつくる製造業よりも、手数料で稼ぐビジネスの方が暴風にさらされることが少ないのは誰の目にも明らかです。

師曰く、「 証券会社は博打の胴元みたいな商売です、売っても買ってもどちらからも手数料をせしめます、でもその証券会社の元締めが証券取引所株です、胴元の大親分なら尚更左うちわですね。」

中国株投資では証券会社株だけでなく、香港証券取引所も上場されており、先生は取引所株を推奨銘柄と押しておりました。残念ながらベトナム株では証券取引所は上場されておりませんでした。

目 次

証券口座爆増の背景には何があるのか?

先日有益な情報を提供されているVIETKABUサイトで興味深い記事を発見いたしました。

出典:VIETKABU

この記事では、下記の内容が報じられておりました。

- 2021年3月の国内投資家の口座開設数が11万3340口座となり、過去最多を更新。

- 前述の内、個人投資家の口座が前月比2倍の11万3191口座、単月で初の10万口座超え。

- 機関投資家の口座開設数も2.2倍の149口座と急増。

これらの個人投資家の口座開設数の増加は次のような背景が影響していると考えられます。

- 銀行預金金利の低下

- 防衛資産であるゴールド相場の低迷

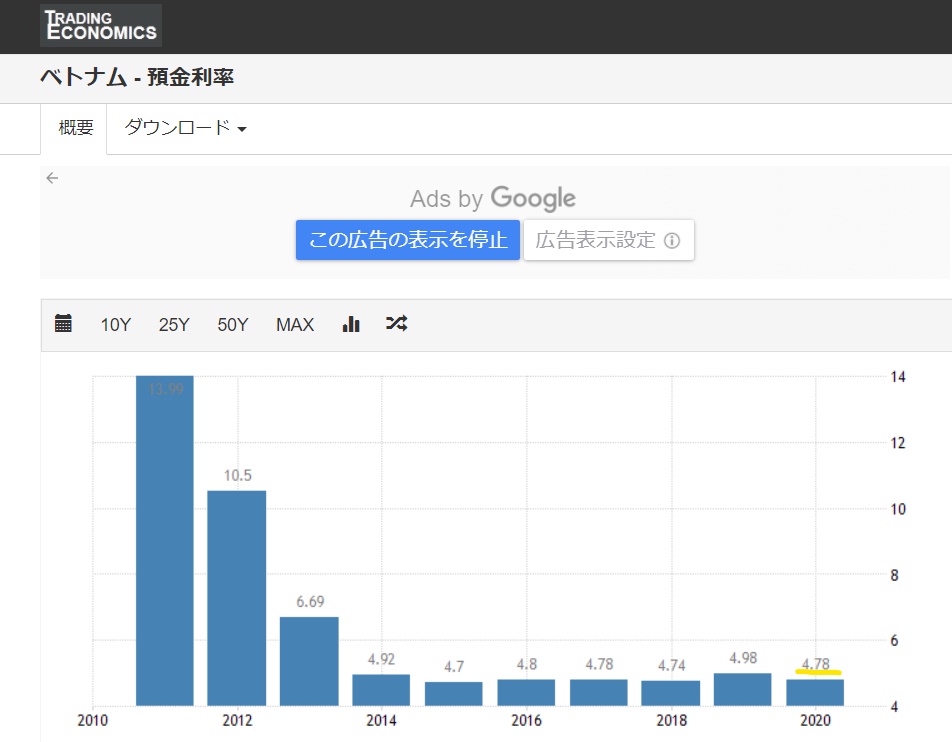

次の表は2011年からのベトナムの預金金利を表したグラフになります。

出典:Trading Economics

師曰く、「 日本の高度経済成長時代は金利6~7%ぐらいありましたらから、10年で元金が倍になりました、銀行へ金利をもらいに行った帰りにはデパートで上等な食事をしたものです。」

先生は日本の高度経済成長において、銀行金利が個人消費に一役買っており、これが日本人の貯蓄から投資へのマインドの切り替えを遅らせることに影響したことも指摘しておりました。

ベトナムの経済成長が著しいフェーズにおいて、金利4%台では少々寂しい限りです。これでは個人は銀行に預けるよりも株式市場で運用することに熱を上げるようになることは自然な流れです。

また銀行の業績を調べると著しく営業利益率が高いことに目を奪われます。次のデータは2020年の主要銀行の営業利益率になります。

- ベトコンバンク ( VCB ): 33.3%

- 軍隊銀行 ( MBB ): 32.6%

- アジアコマーシャル銀行( ACB ): 30.1%

- テクコムバンク ( TCB ): 54.4%

銀行ビジネスモデルを簡単に説明しますと、個人から銀行預金としてお金を預かり、預金金利(短期金利)を支払います、その預かったお金を民間企業に貸し付けて貸付金利(長期金利)を企業から貰います、この預金金利と貸付金利の差額が営業利益になります。

この営業利益率の高さは低金利で預かり、高金利で貸し付けていることが伺えます。

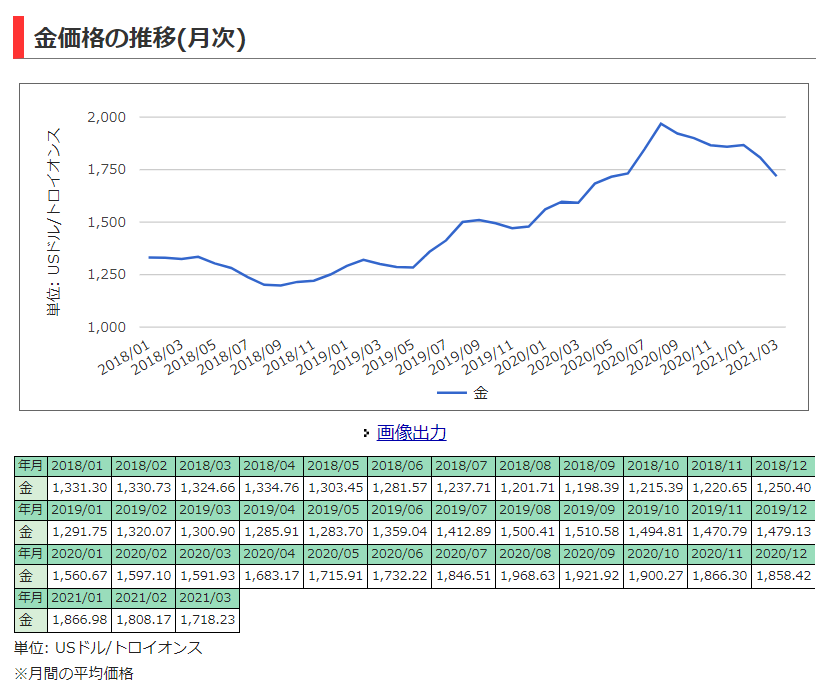

また、各国の中央銀行による金融緩和は通貨の信認低下を招き、スイスフランや日本の円など有事の際の資金回避先として、その信用度の高さを再認識させられます、その中で金が有事の際の避難先としては最有力なのですが、現在のゴールドは下落の一途です。

出典:経済のネタ帳

その背景にあるのはアメリカの長期金利高騰です。そもそもゴールドはその希少性から、有事の際の資金避難先となりますが、ゴールドは希少なだけで、工業的な利用もなければ、金利を生み出すこともありません。米国債の安全性と金利上昇はゴールドに流れ込むお金の流れをジワリと変化させます。

インドなどの新興国において、まだまだ実物資産であるゴールドへ認識は、先進国のそれよりも強いものがあります、そのゴールドの価格が下がっていることは、必然的に代替投資先に目を向けることになります、それが株式投資になることは何ら不思議なことではありません。

取引所の処理能力を超える売買殺到

前述の口座開設増加は取引件数増加による取引所の処理能力圧迫について次の記事で報じられております。

出典:VIETKABU

この記事では個人投資家の増加により、次のような影響が生じていることが報じられておりました。

- ホーチミン証券取引所は注文処理能力向上について、ベトナムIT最王手FPT社と会合を開催。

- 同取引所へハノイ証券取引所のシステムを導入する案に同意。

- 売買処理件数:ホーチミン証券取引所90万件、ハノイ証券取引所200~300万件。

急増する個人投資家の売買件数は、既にホーチミン証券取引所のシステムの能力も上回る勢いで増加かの一途にあります。

同時にこれは個人マネーの通り道で売りと買い両方で手数料を稼ぐ証券会社の株に陽があたることを示唆しております。

証券会社 注目の3選

それでは証券会社のどの株が今年の注目の銘柄になるのか?、私は次の3銘柄の動きを年初から追い続けております。

- アペック証券 ( APS )

- エベレスト証券 ( EVS )

- ウォールストリート証券( WSS )

3銘柄とも2019年の業績でEPSが大幅に減少し、一転2020年はEPSが大幅改善しております。

そしてこの3銘柄は1月19日の株価調整局面から、早々に回復し近年の最高値を更新しております、これはこの3銘柄に対する期待の表れです。

次のチャートはAPS、EVS、WSSの半年の週足チャートになります。

出典:VIETKABU

出典:VIETKABU

出典:VIETKABU

まずは第一Qの結果に注目が集まりますが、気の早い投資家が既に下値を切り上げつつあることを見てとれます。

それではまた、対酒当歌人生幾何。

コメント